Berufsunfähigkeitsversicherung für Azubis einfach erklärt

- Wer ärztlich attestiert bekommt, dass er seine Ausbildung aus gesundheitlichen Gründen für mindestens 6 Monate nur noch zu max. 50 Prozent ausüben kann, gilt als berufsunfähig. Insgesamt ist jeder vierte Mensch im Laufe seines Lebens von Berufsunfähigkeit betroffen.

- Wer als Azubi berufsunfähig wird, hat in den meisten Fällen keinen Anspruch auf staatliche Unterstützung. Deshalb gilt die private Berufsunfähigkeitsversicherung auch für Auszubildende als eine der wichtigsten Versicherungen.

- Eine private BU-Versicherung zahlt dir im Ernstfall eine monatliche Rente. Die Höhe bestimmst du selbst: Bei Azubis sind bis zu 1.300 Euro möglich. Später kannst du die Rente erhöhen – empfohlen werden ca. 75 Prozent des Nettoeinkommens.

- Die Berufsunfähigkeitsversicherung als Azubi abzuschließen, lohnt sich doppelt: Du bist schon in der Ausbildung abgesichert und bekommst aufgrund deines jungen Alters einen günstigen Tarif. Den behältst du über die ganze Vertragslaufzeit.

Berufsunfähig kann auch werden, wer seinen den Beruf gerade erst erlernt. Auszubildende gelten als berufsunfähig, wenn sie laut einem ärztlichen Attest ihre Ausbildung aus gesundheitlichen Gründen für mindestens 6 Monate nur noch zu maximal 50 Prozent ausüben können. Doch was passiert eigentlich, wenn man während der Ausbildung berufsunfähig wird?

Was passiert, wenn man als Azubi berufsunfähig wird?

Wie für alle Menschen, die auf ihr Einkommen angewiesen sind, ist Berufsunfähigkeit auch für Auszubildene ein finanzielles Risiko. Im Ernstfall müsstest du ohne deine Ausbildungsvergütung auskommen. Vorausgesetzt, du bleibst langfristig berufsunfähig, fehlt dir auch später das Geld für deinen Lebensunterhalt. Gleichzeitig fallen womöglich Behandlungskosten aufgrund der gesundheitlichen Einschränkungen an. Zum Leben bleibt dann kaum noch was übrig.

Die Chance, dass du in dieser Situation vom Staat unterstützt wirst, ist sehr gering. Nur, wenn du als erwerbsgemindert eingestuft wirst, kannst du eine gesetzliche Rente bekommen – die allerdings kaum höher ist als Hartz IV. Gerade junge Menschen haben ohnehin nur in den seltensten Fällen Anspruch auf die Erwerbsminderungsrente: nämlich erst, wenn sie fünf Jahre lang in die gesetzliche Rentenversicherung eingezahlt haben. Azubis haben hier also meist schlechte Karten. Ausnahmen gibt es nur bei Arbeitsunfällen und Berufskrankheiten – hier besteht bereits nach einem Jahr Beitragszahlung Anspruch auf die Erwerbsminderungsrente. Für Unfälle, die in der Freizeit passieren, gilt das allerdings nicht – ebenso wenig für alle Krankheiten, die nicht von deinem Beruf herrühren.

Doch wie hoch ist überhaupt die Wahrscheinlichkeit, dass dich das einmal betrifft? Leider nicht so gering, wie die meisten meinen. Jeder vierte Mensch wird im Laufe seines Lebens berufsunfähig. Deshalb bezeichnen Expertinnen und Experten die BU-Versicherung als eine der wichtigsten Versicherungen überhaupt. Solltest du berufsunfähig werden, zahlt sie dir eine monatliche Rente aus – die Höhe legst du selbst fest (maximal 1.300 €). So kannst du im Ernstfall trotz gesundheitlicher Einschränkungen selbstbestimmt leben.

Bitte akzeptieren Sie die Marketing Cookies, damit Sie das Video anschauen können! Cookie-Einstellungen

Was ist wichtig bei einer Berufsunfähigkeitsversicherung für Azubis?

Gerade für Azubis ist es sinnvoll, eine Berufsunfähigkeitsversicherung abzuschließen . Denn wer jung ist, kann sich günstige Beiträge sichern und davon bis ins hohe Alter profitieren. Allerdings ist nicht jede BU-Versicherung für Auszubildende geeignet. Auf folgende Merkmale solltest du achten.

Die Berufsunfähigkeitsversicherung muss speziell auf die Bedürfnisse von Auszubildenden zugeschnitten sein. Bei Swiss Life kannst du ab dem Alter von 14 Jahren und bis zum Alter von 30 Jahren eine spezielle BU-Versicherung für Azubis abschließen. Weil junge Menschen statistisch gesehen gesünder sind, bieten Versicherer ihnen besonders günstige Tarife an. Das bedeutet: Je jünger du die BU-Versicherung abschließt, desto günstiger ist sie.

Die Höhe der BU-Rente , die Azubis bei Berufsunfähigkeit monatlich ausgezahlt bekommen, ist üblicherweise begrenzt – bei Swiss Life auf den Höchstbetrag von 1.300 Euro, unabhängig von der Höhe deiner Ausbildungsvergütung. Die Höhe der vereinbarten Rente beeinflusst die Kosten der BU-Versicherung – bei einer niedrigen Rente ist auch der monatliche Beitrag entsprechend geringer.

Für den Abschluss einer BU musst du Fragen zu deinem Gesundheitszustand beantworten. Unter anderem anhand deiner Antworten kalkulieren Versicherer die Höhe deiner Beiträge. Junge, gesunde Menschen haben hier einen großen Vorteil: Denn ohne Vorerkrankungen fallen die Kosten für die Versicherung deutlich geringer aus. Selbst, wenn du später erkranken solltest, werden die Beiträge nicht nachträglich erhöht.

Wenn du ins Berufsleben einsteigst, solltest du die BU-Rente ohne erneute Gesundheitsprüfung erhöhen können. Die Verbraucherzentrale empfiehlt Berufstätigen, 75 Prozent des Nettoeinkommens abzusichern. Die nachträgliche Erhöhung der Rente ist möglich, wenn die BU über eine Nachversicherungsgarantie verfügt. Sinnvoll ist das auch bei besonderen Lebensereignissen – z. B. der Familiengründung. So ist sichergestellt, dass der Berufsunfähigkeitsschutz immer an deinen aktuellen Bedarf angepasst werden kann.

Wie hoch die Beiträge zur BU sind, hängt unter anderem vom Risiko des Berufes ab. Wichtig: Wechselst du während oder nach der Ausbildung deinen Beruf und steigt dadurch dein Berufsrisiko, sollte der Versicherer auf eine Erhöhung der BU-Beiträge verzichten. Das ist bei Swiss Life der Fall, zudem kann der Beitrag zu deinen Gunsten neu berechnet werden, falls durch den Berufswechsel das Risiko sinkt.

Dass der Versicherer auf die abstrakte Verweisung verzichtet, bedeutet für dich: Wenn du in deinem Ausbildungsberuf berufsunfähig bist, zahlt er dir die BU-Rente wie vereinbart aus – selbst, wenn du theoretisch dazu in der Lage wärst, einen anderen Beruf auszuüben. Im Umkehrschluss heißt das: Bei einem Vertrag mit abstrakter Verweisung kann der Versicherer die Zahlung der BU-Rente verweigern, sofern du einer anderen Tätigkeit nachgehen könntest.

Tipp

Gesundheitsfragen, Nachversicherungsgarantie, abstrakte Verweisung – was war das gleich nochmal? Einfache Begriffserklärungen findest du in unserem großen Überblick zur Berufsunfähigkeitsversicherung.

Swiss Life BU für Azubis: Tarifdetails

Die Swiss Life Berufsunfähigkeitsversicherung für Azubis (BU 4U) bietet dir bereits in jungen Jahren Sicherheit vor finanziellen Einbußen. Du bestimmst den Beat deines Lebens – egal, was kommt.

Deine Vorteile:

✓ Für die gesamte Vertragslaufzeit günstige Beiträge – unabhängig davon, welchen Beruf du später einmal ausübst.

✓ Erhöhe deinen Versicherungsschutz ohne erneute Gesundheitsprüfung. Dafür sorgt die Nachversicherungsgarantie (z. B. bei Hochzeit oder Geburt eines Kindes).

✓ Mit unserem Ausbildungstarif bieten wir dir von Anfang an vollumfänglichen Schutz, auf Wunsch auch mit einem reduzierten Beitrag während der ersten Jahre deiner Versicherung.

✓ Du bist bereits während der Ausbildung rundum geschützt und wir verzichten im Leistungsfall auf den Verweis auf eine andere Tätigkeit (Verzicht auf abstrakte Verweisung).

✓ Mit der Swiss Life Berufsunfähigkeitsversicherung für Auszubildende (BU 4U) bist du weltweit und rund um die Uhr abgesichert – also auch im Urlaub und in der Freizeit.

Sie möchten mit uns über eine BU sprechen?

Wir freuen uns auf Ihre Nachricht.

Leistungsumfang der Swiss Life BU für Azubis (BU 4U)

Das Eintrittsalter (14 bis 30 Jahre) ist das Alter der zu versichernden Person zum Zeitpunkt des Vertragsabschlusses.

Die Versicherungsdauer ist im besten Fall auf das Renteneintrittsalter abgestimmt. Es wird jedoch eine Vertragslaufzeit von mindestens 5 Jahren benötigt.

Das Endalter (max. 67 Jahre) ist das Alter der versicherten Person zum vereinbarten Ablauftermin des Vertrags.

Lege eine monatliche Rente nach deinem persönlichen Bedarf fest.

Wir verzichten im Leistungsfall auf den Verweis auf eine andere Tätigkeit.

Angebot eines vorläufigen Versicherungsschutzes, wenn z. B. die Risikoprüfung noch nicht abgeschlossen ist.

Mit der Swiss Life Berufsunfähigkeitsversicherung für Azubis (BU 4U) bist du weltweit und rund um die Uhr abgesichert. Dein Vorteil: Egal in welchem Land die Berufsunfähigkeit eintritt – du bist versichert.

Wenn du dauerhaft in einen risikoärmeren Beruf wechselst, einen Studienabschluss oder eine Meisterprüfung ablegst, dann prüfen wir, ob dein Beitrag dadurch günstiger werden kann.

Du kannst deinen Versicherungsschutz bei bestimmten Ereignissen (z. B. Hochzeit, Geburt eines Kindes, Gehaltserhöhung) erhöhen. In den ersten 5 Jahren ist dies auch ereignisunabhängig möglich.

Du kannst auf besondere Anlässe (z. B. Sabbatical, Arbeitslosigkeit, Weiterbildungen oder Elternzeit) flexibel reagieren. Du kannst deinen Beitrag auf 5 Euro monatlich für 6 bis 36 Monate senken. Voraussetzung ist, dass die vom Deckungskapital abhängige beitragsfreie BU-Rente mindestens 600 Euro jährlich beträgt.

Du kannst die Versicherungs- und Leistungsdauer deines Vertrages verlängern, wenn in der Deutschen Rentenversicherung oder den berufsständischen Versorgungswerken die Regelaltersgrenze erhöht wird. Die Verlängerung ist um die Zeitspanne möglich, um die auch deine Regelaltersgrenze erhöht wurde – maximal um 5 Jahre.

Du erhältst eine Akuthilfe in Höhe der vereinbarten monatlichen BU-Rente für eine Dauer von zwölf Monaten, wenn bei dir eine der definierten schweren Krankheiten diagnostiziert wurde (z. B. Krebs, Herzinfarkt oder Schlaganfall). Der Leistungsanspruch endet nicht, auch wenn sich der Gesundheitszustand innerhalb dieser Zeit verbessert.

Du möchtest nach Eintritt einer Berufsunfähigkeit auf deinen eigenen Wunsch hin schneller wieder im Berufsleben stehen und hast dafür auf eigene Kosten eine Dienstleistung zur beruflichen Rehabilitation in Anspruch genommen? In diesem Fall übernimmt Swiss Life auf Antrag Kosten von bis zu 2.000 Euro.

Du kannst eine pauschale Umschulungshilfe in Höhe von 1.500 Euro beantragen, wenn du eine Umschulungsmaßnahme durch staatlich anerkannte Träger erfolgreich abgeschlossen hast und die Berufsunfähigkeit aufgrund neu erworbener beruflicher Kenntnisse und Fähigkeiten endet.

Optionale Leistungen der Swiss Life BU für Schüler

Du erhältst bei einer Arbeitsunfähigkeit bereits nach 4 Monaten deine vereinbarte Berufsunfähigkeitsrente für bis zu 24 Monate. Dafür muss lediglich die Arbeitsunfähigkeitsbescheinigung für mindestens 6 Monate vorliegen.

Bist du beim Ablauf der Berufsunfähigkeitsversicherung pflegebedürftig, erhältst du entsprechend der vertraglichen Bedingungen mit unserer «care»-Option eine lebenslange Rente (solange Pflegebedürftigkeit besteht).

Bei der «care»-Option plus erhältst du eine Pflegerente in gleicher Höhe wie die BU Rente ab Eintritt des Pflegefalls – zusätzlich zur Berufsunfähigkeitsrente.

Bei Abschluss einer Dynamik wird dein Beitrag und die Leistung regelmäßig angepasst, um die Höhe deines Versicherungsschutzes gegen die Inflation zu schützen. Du kannst der dynamischen Anpassung jährlich widersprechen und dein alter Beitrag bleibt wie gewohnt bestehen.

Sobald du eine Berufsunfähigkeitsrente erhältst, wird diese Rente jährlich entsprechend erhöht.

Du kannst eine Krankentagegeldabsicherung in Höhe von 15 bis 30 Euro pro Tag abschließen. (erst ab dem Alter von 18 Jahren möglich)

Du kannst im Fall einer schweren Erkrankung (z. B. Herzinfarkt oder Schlagfall) eine Kapitalleistung in Höhe der 12-, 24- oder 36-fachen garantierten Monatsrente erhalten. Diese Option kann während der Vertragslaufzeit bis zu neun Mal bei unterschiedlichen Erkrankungen in Anspruch genommen werden.

Tipp

Falls du noch zur Schule gehst, kannst du bereits vor deiner Ausbildung eine BU für Schülerinnen und Schüler abschließen. Dasselbe gilt, falls du aktuell noch studierst und im Anschluss eine Ausbildung planst: Du kannst dich schon jetzt mit der BU für Studierende absichern.

Leistungsbeispiel BU für Auszubildende

Der 20-jährige Azubi Martin A. steht mitten in seiner Ausbildung zum Mechatroniker. Nach der einschneidenden Diagnose Epilepsie war sein gewohnter Arbeits- und Ausbildungsrhythmus schlagartig unterbrochen und er konnte seinen Lebensunterhalt nicht mehr bestreiten. Mit der monatlichen Swiss Life BU-Rente konnte Martin A. den Beat seines Lebens weiterhin selbst bestimmen.

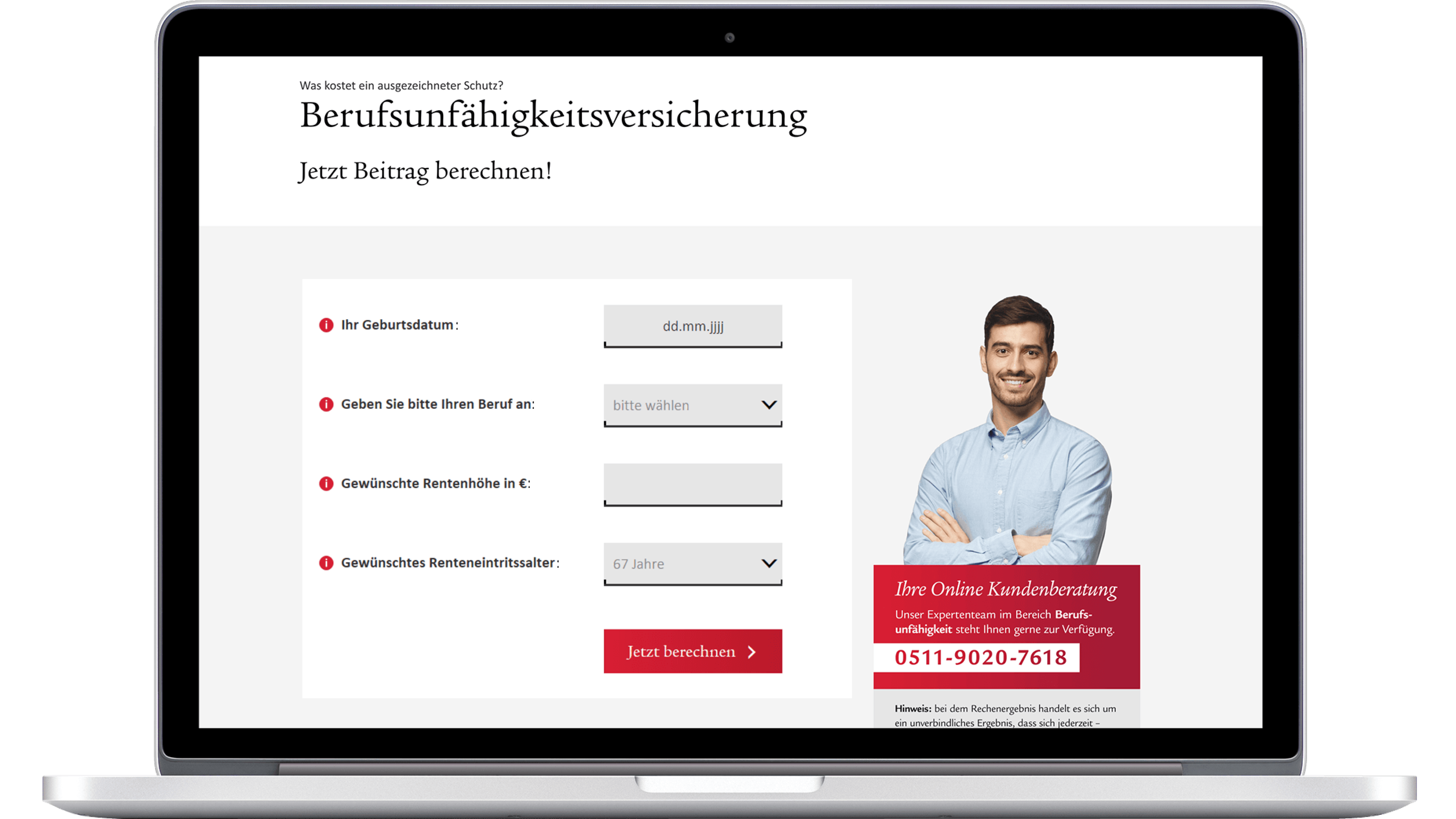

Jetzt Beitrag berechnen

Sichere dir jetzt deinen Schutz bei Berufsunfähigkeit für ein selbstbestimmtes Leben und berechne deinen individuellen Beitrag.

Bitte akzeptieren Sie die Marketing Cookies, damit Sie das Video anschauen können! Cookie-Einstellungen

Gut zu wissen

Keine unnötige Bürokratie bei der Beantragung von Leistungen

Wenn der Leistungsfall eintritt, brauchst du schnell und unkompliziert Hilfe. Bei der Berufsunfähigkeitsversicherung für Azubis können wir im Leistungsfall ein schnelles, unkompliziertes Telefoninterview mit dir führen. Umfangreiche Fragebögen und lange Bearbeitungszeiten werden dadurch deutlich reduziert. Zusätzlich steht dir eine feste Kontaktperson aus der Leistungsabteilung zur Verfügung. So kannst du dich auf das Wesentliche konzentrieren: deine Gesundheit!

Ursachen für Berufsunfähigkeit nach Häufigkeit:

- 39 % Psyche/Nervenkrankheiten

- 31 % Erkrankungen des Bewegungsapparats

- 12 % Krebs

- 10 % Sonstige

- 8 % Herz-/Kreislauferkrankungen

Gute Gründe für die Berufsunfähigkeitsversicherung für Azubis

Finanzstark und solide

Die Leistungen von Swiss Life sind sicher. Dafür sorgen neben unserer ausgezeichneten Finanzkraft, ein strenges Risikomanagement und nachhaltig solide Bilanzen.

Ausgezeichneter Schutz

Die unabhängige Ratingagentur Franke und Bornberg zählt zu den anerkannten Versicherungs-Spezialisten in Deutschland. Swiss Life wurde für den Tarif SBU (4U) mit "hervorragend" bewertet.

Individuelle Beratung

Profitiere von einem attraktiven Preis-Leistungs-Verhältnis bei der Swiss Life BU 4U. Dabei beraten wir dich so, wie du es dir wünschst: persönlich, telefonisch, online oder per E-Mail.

Häufige Fragen zur BU-Versicherung für Azubis

Auch Auszubildende können berufsunfähig werden. Als berufsunfähig giltst du, wenn du aufgrund eines Unfalls, einer Krankheit, Körperverletzung oder Pflegebedürftigkeit für mindestens sechs Monate deine Ausbildung zu maximal 50 Prozent ausüben kannst. Das muss eine Ärztin oder ein Arzt bestätigen.

In der Regel begrenzen Versicherer die Höhe der BU-Rente für Auszubildende. Bei Swiss Life liegt der Höchstbetrag bei 1.300 Euro. Sobald du ins Berufsleben einsteigst, du mehr verdienst und dein Lebensstandard steigt, ist es sinnvoll, die BU-Rente anzupassen. Das ist bei Swiss Life ohne erneute Gesundheitsprüfung möglich. Du kannst deinen Versicherungsschutz in den ersten 5 Jahren ereignisunabhängig, danach bei bestimmten Ereignissen (z. B. Hochzeit, Geburt eines Kindes, Gehaltserhöhung) erhöhen.

Wenn die Berufsunfähigkeitsversicherung eine Nachversicherungsgarantie enthält, kannst du sie später anpassen. Das geht auch bei Swiss Life: In den ersten fünf Jahren nach Abschluss der Versicherung und bei bestimmten Ereignissen wie z. B. Heirat, Geburt eines Kindes, Abschluss einer anerkannten beruflichen Qualifikation oder Gehaltsanpassung kannst du deine vereinbarte Berufsunfähigkeitsrente ohne erneute Gesundheitsprüfung erhöhen.

Nein, wenn du die Ausbildung bzw. später deinen Beruf wechselst, steigen die Beiträge zur Swiss Life BU nicht an – auch dann nicht, wenn dein Berufsrisiko durch den Wechsel steigt. Hingegen können die Beiträge zu deinen Gunsten gesenkt werden, wenn sich das Berufsrisiko durch einen Wechsel verringert.

Bei Swiss Life hast du einen weltweiten Versicherungsschutz. Das heißt, die Berufsunfähigkeitsversicherung für Azubis leistet auch, wenn der Anspruch im Ausland besteht – zum Beispiel, wenn du nach der Ausbildung im Ausland studierst.

Weitere Informationen zur Berufsunfähigkeitsversicherung für Schüler

Fairnessversprechen

Die einzige Berufsunfähigkeitsversicherung mit dem Fairnessversprechen.

AVB

Hier finden Sie die allgemeinen Versicherungsbedingungen (AVB).

ePaper

Entdecken Sie jetzt die Vorteile der Swiss Life BU für ein selbstbestimmtes Leben – einfach und verständlich erklärt in unserem ePaper.

¹ Tarif 122 ohne Stufentarif, SBU 4U von Swiss Life, Industriekaufmann/-frau, Auszubildende/-r, Mittlere Reife, 22 Jahre, 1.000 Euro monatliche Rente bei Berufsunfähigkeit bis zum 65. Lebensjahr, monatliche Zahlweise, Nichtraucher/-in. Überschuss-System: Beitragsverrechnung; Berufsunfähigkeitsrente um 1,1 % jährlich steigend. Die Höhe der künftigen Leistungen aus der Überschussbeteiligung kann nicht garantiert werden. Karenzzeit: 0 Monat(e). Dieser Vorschlag setzt normale Gesundheitsbedingungen voraus. Eine ärztliche Untersuchung ist nicht notwendig; es genügt im Allgemeinen, die Gesundheitsfragen im Antrag zu beantworten. (Berechnungsstand: 10/2022)

.png)

.png)