Gesundheitsfragen bei der Berufsunfähigkeitsversicherung einfach erklärt

- Wenn Sie eine Berufsunfähigkeitsversicherung abschließen möchten, müssen Sie dem Versicherer zunächst detailliert Auskunft über Ihren Gesundheitszustand geben.

- Anhand Ihrer Angaben schätzt der Anbieter ein, wie wahrscheinlich es ist, dass Sie berufsunfähig werden. Anschließend entscheidet er, ob und zu welchen Bedingungen er Sie versichern kann.

- Sie müssen die Gesundheitsfragen wahrheitsgemäß beantworten. Stellt der Versicherer falsche oder fehlende Angaben fest, kann er im Ernstfall die Leistung verweigern.

- Relevant sind z. B. aktuelle oder frühere Symptome und Beschwerden, chronische Erkrankungen, medizinische Behandlungen und Medikamenteneinnahmen – meistens in den letzten 12 Monaten bis zu zehn Jahren vor Antragstellung.

Die Berufsunfähigkeitsversicherung (BU) ist eine der wichtigsten Versicherungen, die Sie abschließen können. Bei einer vom Versicherer anerkannten Berufsunfähigkeit erhalten Sie eine monatliche BU-Rente, die entscheidend dazu beitragen kann, Ihr ein Einkommen zu sichern. Ein wesentlicher Bestandteil des Antragsprozesses für eine BU ist das Ausfüllen der Gesundheitsfragen im Antrag.

Ihre Antworten haben direkten Einfluss darauf, ob der Versicherer Ihnen einen Vertrag anbietet und wie hoch der monatliche Beitrag für Ihre BU ist. Falsche oder unvollständige Angaben führen dazu, dass die Berufsunfähigkeitsversicherung nicht leistet. Deshalb ist es äußerst wichtig, die Gesundheitsfragen im Antrag sorgfältig und wahrheitsgemäß zu beantworten.

Die Rolle der Gesundheitsfragen bei der Berufsunfähigkeitsversicherung

Jede Versicherung basiert auf dem Prinzip der Risikobewertung. Der Versicherer muss das Risiko abschätzen, das er eingeht, wenn er eine Person gegen Berufsunfähigkeit absichert. Er muss bewerten, wie hoch das Risiko ist, das die versicherte Person während der Vertragslaufzeit BU wird und er Leistungen erbringen muss.

Sie müssen die Gesundheitsfragen im Antrag wahrheitsgemäß beantworten, damit der Versicherer ihr individuelles Berufsunfähigkeitsrisiko berechnen kann. Dabei berücksichtigt der Risikoprüfer eine Vielzahl von Faktoren wie Alter, Beruf, Hobbies, aber auch Ihre Vorerkrankungen. Wenn Sie zum Beispiel chronisch krank sind, einen schweren Unfall erlitten haben oder regelmäßig Medikamente einnehmen, schätzt der Anbieter das Risiko für eine Berufsunfähigkeit höher ein.

Auswirkungen der Antworten auf den Versicherungsbeitrag und Leistungen

Ihre Antworten auf die Gesundheitsfragen haben direkte Auswirkungen auf die Annahmebedingungen Ihrer Berufsunfähigkeitsversicherung. Jeder Versicherer hat seine eigenen Kriterien und Bewertungssysteme.

Falls die versicherte Person in einem bestimmten Bereich gesundheitlich vorbelastet ist, kann der Versicherer entsprechende Erkrankungen von der Leistung ausschließen. Werden Versicherte aus anderen Gründen als den vertraglich ausgeschlossenen Erkrankungen berufsunfähig, zahlt die Versicherung die vereinbarte BU-Rente aus.

Bei einem sehr hohen Risiko für Berufsunfähigkeit kann der Anbieter den Versicherungsantrag auch ablehnen. In so einem Fall können Alternativen wie die Grundfähigkeitsversicherung für Betroffene sinnvoll sein. Generell ist es ratsam, eine BU-Versicherung möglichst in jungen Jahren abzuschließen. Für Schülerinnen und Schüler, Azubis und Studierende gibt es besonders günstige Tarife.

Konsequenzen bei falschen oder unvollständigen Angaben

Als antragstellende Person sind Sie verpflichtet, alle Gesundheitsfragen der Berufsunfähigkeitsversicherung wahrheitsgemäß und vollständig zu beantworten. Sind die Angaben falsch oder lückenhaft, kann der Versicherer den Antrag ablehnen bzw. – falls dies erst später auffällt – den Vertrag anfechten oder kündigen. Stellt sich erst bei Eintritt einer Berufsunfähigkeit heraus, dass die Gesundheitsfragen falsch beantwortet wurden, kann der Versicherer die Leistung verweigern.

Tipp

Es ist unerheblich, ob Sie die Gesundheitsfragen absichtlich falsch beantwortet haben oder ob es sich um ein Versehen handelte. Deshalb ist es wichtig, alle Fragen sorgfältig zu lesen und bei Unklarheiten nachzufragen.

Beispiele für Gesundheitsfragen bei der Berufsunfähigkeitsversicherung

Typische Gesundheitsfragen betreffen Ihre Vorerkrankungen, aktuelle Beschwerden und laufende Behandlungen. Sie könnten beispielsweise gefragt werden, ob Sie in den letzten Jahren krank waren, ob Sie Medikamente einnehmen oder ob Sie an chronischen Krankheiten leiden. Antworten Sie so präzise wie möglich.

Für die Berufsunfähigkeitsversicherung sind z. B. folgende Angaben relevant:

- aktueller Gesundheitszustand

- chronische Erkrankungen und Vorerkrankungen

- Krankheiten oder Beschwerden (z. B. Psychische Erkrankungen, den Bewegungsapparat oder das Herz-Kreislauf-System betreffend, Allergien, Atemwegserkrankungen, Hautkrankheiten oder Stoffwechselerkrankungen)

- Arztbesuche und Behandlungen

- Krankenhausaufenthalte und Operationen

- Kuraufenthalte

- Medikamenteneinnahme

Relevanter Zeitraum für die Gesundheitsfragen

Welchen Zeitraum Sie berücksichtigen müssen, ist normalerweise auf dem Antrag angegeben. Je nach Frage sind unterschiedliche Zeiträume relevant. Meistens müssen Sie Beschwerden oder Behandlungen in den letzten 12 Monaten bis 10 Jahren angeben. Wenn Sie nicht sicher sind, welcher Zeitraum entscheidend ist, sollten Sie beim Versicherer nachfragen.

Was außer Ihrer Gesundheitshistorie noch wichtig ist

Für die Risikoprüfung der Berufsunfähigkeitsversicherung wird in der Regel auch der Raucherstatus abgefragt, da Raucher ein höheres Risiko haben berufsunfähig zu werden.

Zudem ist für den Versicherer wichtig, ob Sie risikorelevante Hobbys ausüben. Die Risikobewertung des Hobbys unterscheidet sich von Anbieter zu Anbieter. Wenn Sie Extremsportarten wie Fallschirmspringen, Tauchenoder Motorsport ausüben, können Sie davon ausgehen, dass die Versicherung Ihr Hobby als riskant einstuft. Im Zweifelsfall sollten Sie Ihr Hobby bei der Antragstellung auf eine Berufsunfähigkeitsversicherung angeben oder beim Versicherungsanbieter nachfragen.

Der Versicherer benötigt zudem Angaben zu Ihrem Beruf. Je nach Tätigkeit werden Sie einer bestimmten Berufsgruppe zugeordnet. Die verschiedenen Berufsgruppen berücksichtigen, ob eine Tätigkeit risikoträchtiger ist als eine andere. Dies wirkt sich dann in der Prämie aus. Wer in einem risikoerhöhten Beruf tätig ist, muss mit höheren Versicherungsbeiträgen rechnen.

In manchen Fällen kann eine Berufsunfähigkeitsversicherung für spezielle Branchen die günstigere Lösung sein.

Tipp

Für die Antragstellung brauchen Sie in der Regel keine ausführlichen Arztberichte oder die Patientenakte von der gesetzlichen Krankenversicherung. Die meisten Versicherer fordern diese nur an, wenn nach der Beantwortung der Gesundheitsfragen noch Unklarheiten bestehen.

Sie möchten mit uns über eine BU sprechen?

Wir freuen uns auf Ihre Nachricht.

Umgang mit Vorerkrankungen und chronischen Krankheiten

Wer an einer chronischen Krankheit leidet oder andere bekannte Vorerkrankungen hat, ist nicht automatisch von einer Berufsunfähigkeitsversicherung ausgeschlossen. Versicherer entscheiden individuell, ob sie vorerkrankte Personen gegen Berufsunfähigkeit versichern können und zu welchen Bedingungen dies möglich ist. Es ist wichtig, dass Sie alle Informationen zu Ihrer Vorerkrankung offenlegen. Verschweigen Sie nichts, denn das kann dazu führen, dass der Vertrag im Nachhinein anfechtbar ist und Sie keinen Anspruch auf die Leistung haben. Anspruch auf eine Leistung haben Sie dann nicht. Seien Sie ehrlich und machen Sie detaillierte Angaben, um den besten Versicherungsschutz für Ihre Bedürfnisse zu erhalten.

Optionen wie Risikozuschlag oder Leistungsausschluss

Falls Ihr Risiko für Berufsunfähigkeit aufgrund einer Vorerkrankung höher eingestuft wird, kann der Versicherer Ihnen einen Vertrag mit Risikozuschlag anbieten. Sie zahlen also einen höheren monatlichen Beitrag als eine gesunde Person. Eine weitere Möglichkeit ist der Leistungsausschluss. Das bedeutet, dass bestimmte Krankheiten oder gesundheitliche Probleme, die in direktem Zusammenhang mit Ihrer Vorerkrankung stehen, von der Versicherungsleistung ausgeschlossen sind. Beide Optionen können trotz der Einschränkungen einen wichtigen Versicherungsschutz bieten.

Was tun bei Ablehnung aufgrund von Gesundheitsgründen?

Es kann vorkommen, dass Ihr Antrag auf eine Berufsunfähigkeitsversicherung aufgrund Ihrer Gesundheitsangaben abgelehnt wird. Doch keine Sorge: Es gibt immer noch Optionen, sich die Arbeitskraft abzusichern. So können Betroffene beispielweise eine Grundfähigkeitsversicherung abschließen. Sie ist in manchen Fällen sogar die günstigere Option und ermöglicht eine Absicherung wichtiger Fähigkeiten (z. B. Sehen, Sprechen, Hören, Gehen, Autofahren oder Smartphone-Benutzung).

Änderungen der Gesundheitssituation nach Vertragsabschluss

Einmal versichert – immer versichert! Falls Sie nach Vertragsabschluss erkranken oder einen Unfall haben, hat das in der Regel keinen Einfluss auf Ihre Berufsunfähigkeitsversicherung. Ihr Vertrag und Ihre Beiträge bleiben unverändert, da sie auf den Angaben basieren, die Sie zum Zeitpunkt des Vertragsabschlusses gemacht haben. Sie sind darum üblicherweise nicht verpflichtet, der Versicherung eine Änderung Ihres Gesundheitszustandes zu melden.

Es gibt allerdings Ausnahmen: Änderungen des Gesundheitszustands können relevant werden, wenn Sie Ihre Versicherung erweitern oder ändern möchten: zum Beispiel, wenn Sie die Berufsunfähigkeitsrente erhöhen wollen, weil Sie eine Familie gegründet haben und sich Ihr Absicherungsbedarf erhöht hat. In solchen Fällen kann der Versicherer erneut Gesundheitsfragen stellen. Bei einem Vertrag mit Nachversicherungsgarantie verzichtet der Versicherer jedoch darauf.

Tipp

Ändert sich jedoch Ihr Gesundheitszustand zwischen Antragstellung und Vertragsabschluss, sollten Sie dies dem Versicherer unbedingt mitteilen.

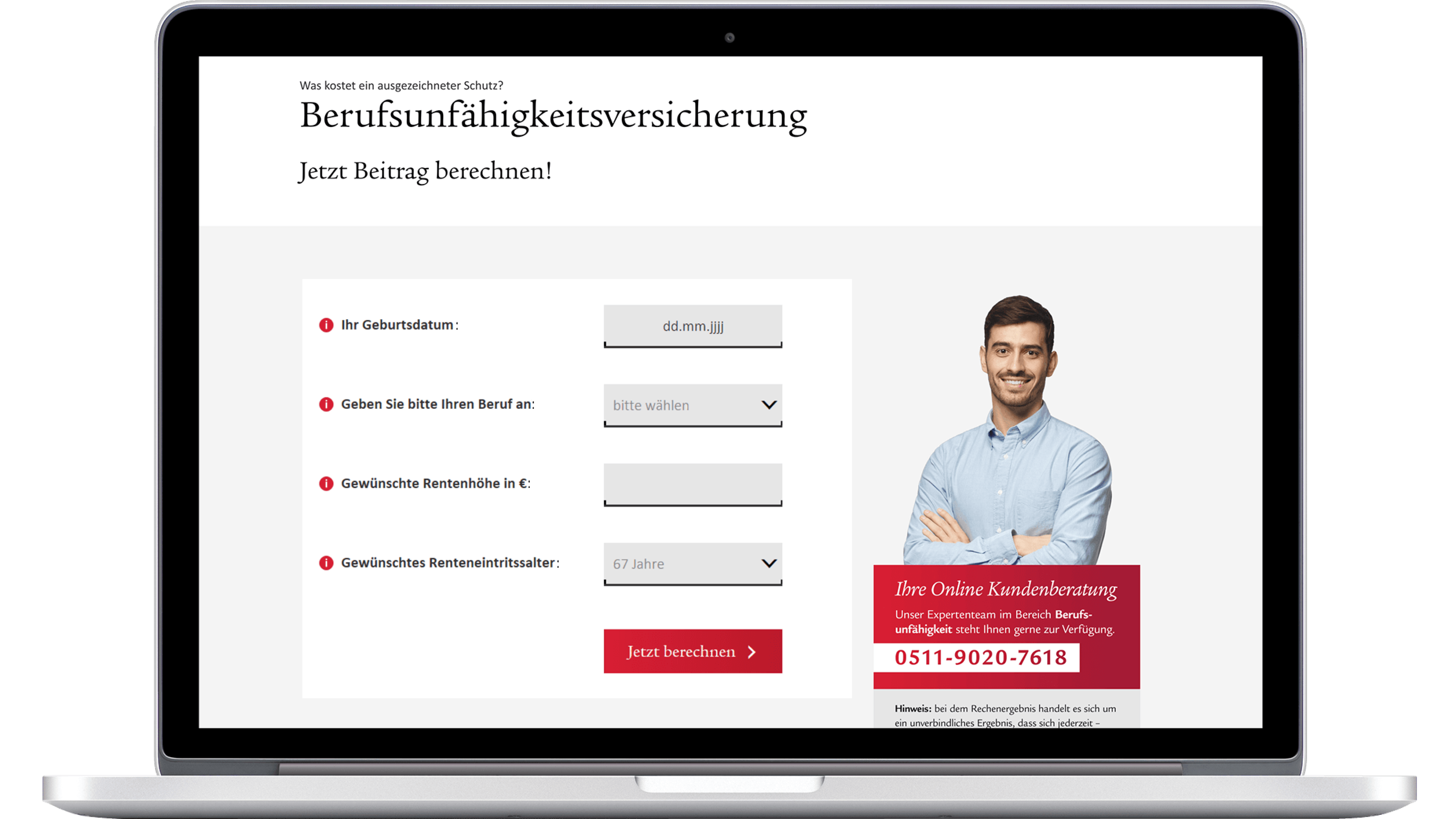

Jetzt Beitrag berechnen

Sichern Sie sich jetzt Ihren Schutz bei Berufsunfähigkeit und berechnen Sie Ihren individuellen Beitrag.

BU ohne Gesundheitsfragen lohnt sich für die meisten nicht

Es gibt auch Berufsunfähigkeitsversicherungen ohne Gesundheitsfragen. Zwar erscheinen diese gerade vielen Menschen mit Vorerkrankungen erst einmal attraktiv. Doch auf den zweiten Blick wird meist schnell klar, dass sie keine gute Alternative darstellen. Denn in der Regel sind die Beiträge deutlich höher als bei einer herkömmlichen BU-Versicherung. Der Grund: Der Versicherer hat ein höheres Risiko, leisten zu müssen, und gibt dieses an die Versicherungsgemeinschaft weiter. Möglich ist bei einer BU ohne Gesundheitsfragen auch ein sehr geringer Leistungsumfang. Damit erfüllt die Versicherung nicht mehr ihren eigentlichen Zweck der Existenzsicherung.

Häufig gestellte Fragen zur Gesundheitsfragen bei der Berufsunfähigkeitsversicherung

Anhand der Antworten auf die Gesundheitsfragen berechnet der Versicherer, wie wahrscheinlich es ist, dass die versicherte Person berufsunfähig wird und er eine BU-Rente auszahlen muss. Je höher das Risiko für den Versicherer, desto teurer der Beitrag für die versicherte Person.

Wer einen Antrag auf eine BU stellt, ist verpflichtet, die Gesundheitsfragen wahrheitsgemäß und vollständig zu beantworten. Sind die Angaben unvollständig oder falsch, kann das dazu führen, dass der Vertrag anfechtbar ist oder im Ernstfall kein Anspruch auf Versicherungsleistungen besteht. Das gilt auch, wenn Betroffene versehentlich falsche Angaben gemacht haben. Bei vorsätzlicher Täuschung der Versicherungsgesellschaft drohen sogar rechtliche Konsequenzen.

Beantworten Sie die Gesundheitsfragen ehrlich, vollständig und so präzise wie möglich. Sonst laufen Sie Gefahr, Ihren Leistungsanspruch wegen falscher oder unvollständiger Angaben zu verlieren. Geben Sie dem Versicherungsanbieter im Zweifelsfall lieber zu viele Informationen als zu wenige. Falls Sie unsicher sind, wie Sie die Gesundheitsfragen beantworten sollen, fragen Sie am besten direkt bei der Versicherungsgesellschaft nach.

Ja, das ist häufig möglich. Sie können mit dem Versicherer die Berufsunfähigkeitsversicherung mit einem Ausschluss bestimmter Krankheiten vereinbaren. Alternativ können Sie auch einen Risikozuschlag zustimmen, allerdings müssen Sie dann von höheren Beiträgen ausgehen. Sie leistet nicht, wenn die Berufsunfähigkeit in Zusammenhang mit Ihrer Vorerkrankung steht. Jedoch gilt für alle anderen Fälle die herkömmliche Absicherung. Eine Berufsunfähigkeitsversicherung kann also auch bei einer bestehenden Krankheit sinnvoll sein.

Einige Versicherungsgesellschaften bieten Berufsunfähigkeitsversicherungen ohne Gesundheitsfragen an. Da die Anbieter hierbei ein höheres Risiko tragen, sind die Beiträge allerdings meistens teuer, auch Leistungsbeschränkungen sind üblich. Für die meisten Menschen lohnt sich eine BU ohne Gesundheitsfragen nicht. Wer befürchtet, aufgrund seines Gesundheitszustandes nicht versicherbar zu sein, sollte sich lieber nach einer Alternative zur BU-Versicherung umschauen – z. B. nach einer Grundfähigkeitsversicherung.

Die genauen Fragen variieren je nach Anbieter. Unter anderem folgende Punkte werden üblicherweise abgefragt:

- aktueller Gesundheitszustand

- chronische Erkrankungen und Vorerkrankungen

- aktuelle oder frühere Symptome und Beschwerden

- Arztbesuche und medizinische Behandlungen

- Medikamente (Name, Dosierung und Grund für die Einnahme)

- lebensstilbedingte Risiken (z. B. Rauchverhalten, riskante Hobbys)

- Größe und Gewicht

Meistens sind die letzten fünf bis zehn Jahre relevant, es kommt aber auf den Anbieter an. Im Antrag sollte vermerkt sein, wie lange Sie in Ihrer Krankengeschichte zurückgehen müssen, um die jeweilige Frage ordnungsgemäß zu beantworten. Sollten Sie sich einmal nicht sicher sein, fragen Sie bei der Versicherungsgesellschaft nach.

Normalerweise müssen Sie für einen Antrag auf eine Berufsunfähigkeitsversicherung weder Ihren Versicherungsdatenauszug von der gesetzlichen Krankenversicherung noch ausführliche Arztberichte anfordern. Es reicht in der Regel aus, die Gesundheitsfragen im Antragsformular wahrheitsgemäß und vollständig zu beantworten. Falls die Versicherungsgesellschaft weitere Informationen benötigt, um Ihre Angaben zu überprüfen oder das individuelle Risiko besser einzuschätzen, kann sie entsprechende Unterlagen nachfordern.

Welche Hobbys als risikoreich gelten, beurteilt jeder Versicherer anhand eigener Richtlinien. Häufig werden folgende Freizeitaktivitäten als riskant eingestuft:

- Extremsport, z. B. Fallschirmspringen, Bungee-Jumping

- Bergsport/Klettern

- Kampfsport, z. B. Boxen, Kickboxen oder Mixed Martial Arts

- Flugsport, z. B. Gleitschirmfliegen, Paragliding oder Segelfliegen

- Reitsport, z. B. Polo oder Springreiten

- Motorsport, z. B. Auto- oder Motorradrennen

- Tauchen

Wenn Sie nicht wissen, ob Ihr Hobby aus Sicht des Versicherers riskant ist, sollten Sie es bei der Antragstellung sicherheitshalber angeben. Sonst ist im schlimmsten Fall Ihr Anspruch auf Versicherungsleistungen gefährdet.

Eine Risikovoranfrage ist eine unverbindliche, anonyme Anfrage bei einem Versicherer mit der Sie herausfinden können, ob und zu welchen Bedingungen Sie voraussichtlich versicherbar sind.

Bei einer anonymen Risikovoranfrage können die Informationen über Ihren Gesundheitszustand nicht Ihrer Person zugeordnet werden. Es werden also keine Daten über Sie gespeichert. Sie können auf diese Weise mehrere unverbindliche Angebote einholen, bevor Sie einen formalen Antrag stellen.

Einmal versichert – immer versichert. In der Regel sind Sie nicht verpflichtet, dem Versicherungsanbieter Gesundheitsänderungen nach Vertragsabschluss zu melden. Beachten Sie jedoch, dass der Versicherer möglicherweise erneut Gesundheitsfragen stellt, wenn Sie Ihre Berufsunfähigkeitsversicherung ändern, also z. B. eine höhere Rente vereinbaren möchten. Bei einer Nachversicherungsgarantie können Sie die Absicherung ohne erneute Gesundheitsprüfung erhöhen.